PSD2: Quali strategie per le banche in Italia?

Banche e Fintech

N. Giugno 2018

a cura di Carmen Camarca

Junior Analyst, The Innovation Group

Lo scorso 10 maggio, a Milano, The Innovation Group ha organizzato un evento per discutere con banche e esperti delle sfide che la PSD2 sta ponendo agli operatori del settore. Durante l’evento sono emersi diversi spunti ed esempi per capire meglio il potenziale della banca aperta anche in Italia.

La PSD2 (Payment Service Directive 2), la nuova direttiva europea a cui gli istituti bancari europei erano tenuti ad adeguarsi entro gennaio 2018, nasce con l’obiettivo di creare un mercato unico ed integrato dei pagamenti, imponendo alle banche di dare accesso anche a terze parti a dati e pagamenti attraverso API (Application Programming Interfaces). L’adeguamento a questa normativa ha, d’altra parte, aperto nuovi scenari competitivi per le banche, ponendo il problema di come gestire al meglio la necessità di adeguamento ad un modello di banca aperta, facendo leva sui necessari investimenti così da rispettare la compliance e creare nuove partnership e nuove opportunità di business.

Figura 1. Da PSD a PSD2: l’evoluzione della direttiva europea

Fonte: PwC, Pillola di PSD2 n° 1, 2016

In riferimento a questo tema, Excellence Consulting, società di consulenza specializzata nel supporto alle decisioni gestionali e nel governo delle attività progettuali, ha individuato quattro strategie che le banche possono adottare nel confrontarsi con l’adeguamento alla PSD2. Secondo la matrice proposta da Excellence Consulting (Figura 2), ci si può muovere da un modello di “adeguatezza legale” in cui l’approccio è tendenzialmente reattivo (mettendo a disposizione unicamente i dati finanziari minimi richiesti dalla normativa) fino ad un modello di banca come “piattaforma universale”. In particolare, rispetto a questo modello, in cui le banche si orientano alla creazione di una piattaforma per lo sviluppo di servizi finanziari e non, diviene fondamentale la capacità di individuare e selezionare le realtà (fintech e insurtech) che offrono i servizi che meglio si integrano con la propria offerta e con i bisogni dei propri clienti. Inoltre, per le banche che si propongono di diventare piattaforme universali, diventa importante la capacità di gestire al meglio la multicanalità, secondo quel modello di App e User Experience avanzata lanciata dalla Apple con i propri Iphone.

Figura 2. Quattro strategie di evoluzione dei modelli di business per le banche

Fonte: Excellence Consulting 2018

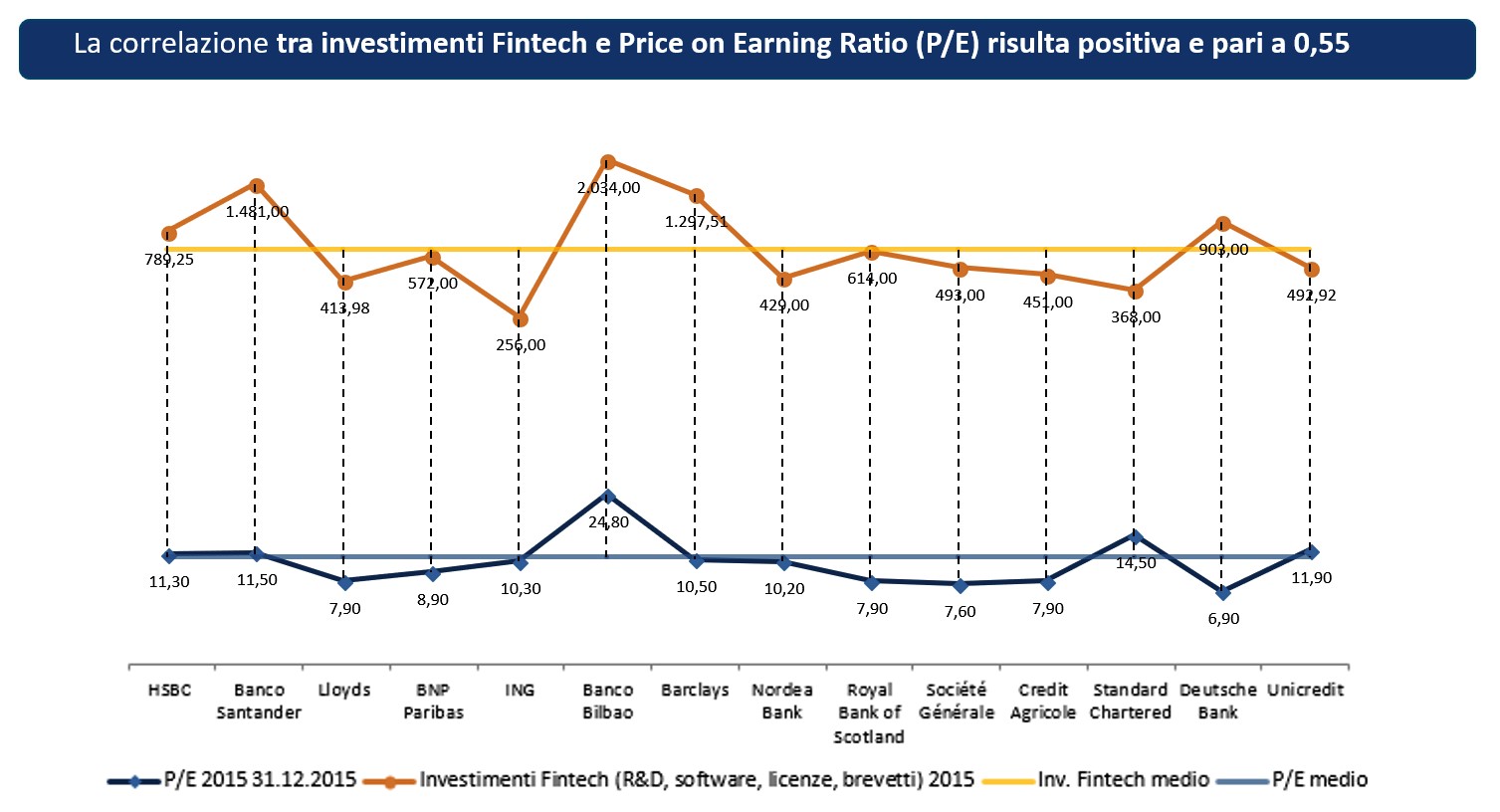

Il modello della Banca- Universale è emerso come il modello che meglio consente di sfruttare gli obblighi e le opportunità offerte dalla PSD2, consentendo agli istituti finanziari non solo di essere compliance alla normativa ma di generare nuove possibilità di business e nuove fonti di ricavi. Senza tenere conto che, inoltre, sempre stando a un’analisi di Excellence Consulting, emerge come le aspettative di crescita di una banca nei mercati azionari sia correlata positivamente con i suoi investimenti in Fintech: questo risultato, ben rappresentato nel grafico presentato durante la conferenza (Figura 3), sottolinea come anche i mercati e le performance delle banche stesse oggi siano valutate tenendo conto anche del loro posizionamento in una logica di Banca- Piattaforma Universale.

Figura 3. La correlazione tra investimenti Fintech e Price on Earning Ratio (P/E)

Fonte: Excellence Consulting 2018